Các nước lớn luôn có lợi thế trong việc áp đặt các chính sách xác lập lại luật chơi. Chính sách thuế chống bán phá giá, kiểm soát thao túng tỷ giá của Mỹ… là cách mà các quốc gia lớn muốn xác lập lại các lợi thế cạnh tranh của họ so với các quốc gia đang phát triển. Thuế tối thiểu toàn cầu là một nước đi kế tiếp.

Trong bối cảnh tăng trưởng thấp của kinh tế toàn cầu cũng như tìm kiếm các nguồn thu thuế để bù đắp thâm hụt ngân sách lớn sau đại dịch, thuế tối thiểu toàn cầu được xem là một giải pháp lựa chọn để có thể giúp các quốc gia phát triển. Nếu chính sách thuế ưu đãi của các quốc gia đang phát triển khiến dòng vốn FDI luôn chảy mạnh từ các quốc gia phát triển trong những thập niên qua thì chính sách thuế tối thiểu được dự kiến sắp xếp lại luật chơi toàn cầu.

Thuế tối thiểu toàn cầu là trụ cột thứ hai trong hai trụ cột quan trọng nằm trong chương trình chống xói mòn cơ sở thuế và chuyển dịch lợi nhuận (BEPS) được đề xuất bởi Tổ chức Hợp tác và Phát triển Kinh tế (OECD), dự kiến sẽ được các quốc gia trên thế giới áp dụng hàng loạt từ ngày 1-1-2024.

Theo đó, mức thuế tối thiểu toàn cầu được áp dụng là 15% đối với các doanh nghiệp đa quốc gia. Một mức thuế thu nhập doanh nghiệp (TNDN) tối thiểu chung và đánh thuế đối với phần chênh lệch giữa mức thuế tối thiểu chung với mức thuế thấp hơn mà công ty con đầu tư ở các quốc gia khác.

Các điểm yếu trong chính sách sẽ có thể bị phơi bày

Quyết định tham gia hay không cũng sẽ là sự lựa chọn rất khó khăn, bởi nếu không tham gia thì Việt Nam sẽ không thể chủ động giành quyền thu thuế, trong khi đó thuế lại chảy về ngân sách của các quốc gia đặt trụ sở của các doanh nghiệp FDI. Trong khi đó, nếu áp dụng chính sách thuế tối thiểu quá sớm có thể khiến dòng vốn FDI nhanh chóng đảo chiều trước sức hút của các quốc gia trong khu vực.

Chính sách nói trên thực sự là một nỗi lo cho những quốc gia có độ mở kinh tế lớn và phụ thuộc vào thu hút dòng vốn FDI để phát triển kinh tế. Mỗi quốc gia sẽ có những lợi thế nhất định trong việc thu hút dòng vốn FDI, tuy nhiên lợi thế nổi bật nhất của Việt Nam so với các quốc gia trong khu vực lại đến từ chính sách thuế.

Một số tính toán của Tổng Cục thuế cho thấy, trong khi thuế suất phổ thông dành cho các doanh nghiệp Việt Nam là 20% thì thuế suất thực tế với các doanh nghiệp FDI trong kỳ ưu đãi thuế trung bình là 12,3%, thấp hơn so với thuế tối thiểu toàn cầu.

Tuy nhiên, với việc thuế tối thiểu toàn cầu được áp dụng, hầu hết biện pháp ưu đãi thuế TNDN hiện hành (lợi thế cạnh tranh chủ yếu) của Việt Nam sẽ không còn giá trị với các doanh nghiệp thuộc đối tượng chịu thuế tối thiểu toàn cầu.

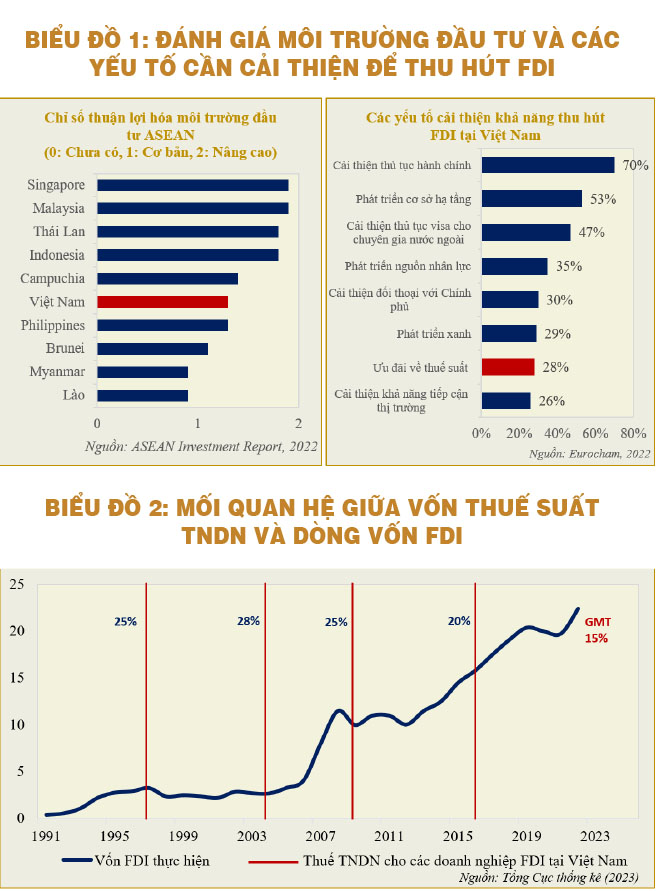

Việt Nam sẽ mất đi các lợi thế cạnh tranh về thuế trong thu hút FDI. Hiện nay, các chính sách ưu đãi về thuế TNDN của Việt Nam được đánh giá là hấp dẫn so với các nước trong khu vực. Dựa trên Khung thuận lợi hóa đầu tư ASEAN (AIFF), chỉ số thuận lợi hóa môi trường đầu tư được tính bằng trung bình 10 yếu tố ảnh hưởng đến tính thuận lợi của môi trường đầu tư tại các quốc gia ASEAN (trong đó không bao gồm yếu tố thuế), Việt Nam chỉ đứng thứ 6 trên 10 quốc gia của ASEAN trong việc đưa ra các hành động nhằm tăng tính thuận lợi cho môi trường đầu tư (biểu đồ 1).

Động lực để thay đổi về chất

Bên cạnh việc nghiên cứu các bước đi để đảm bảo quyền lợi quốc gia đối với quyền thu thuế cũng như tiếp tục thu hút được các doanh nghiệp FDI, đã đến lúc cần sự thay đổi về chất trong việc thu hút dòng vốn nước ngoài thông qua việc xây dựng một môi trường đầu tư thuận lợi thay vì chỉ chính sách thuế. Một số ý kiến lo lắng rằng việc tăng thuế TNDN có thể khiến dòng vốn FDI rút ra khỏi Việt Nam.

Tuy nhiên, Báo cáo Chỉ số Môi trường kinh doanh của Phòng Thương mại châu Âu tại Việt Nam (Eurocham) vào quí 4-2022 cho thấy phần lớn các doanh nghiệp FDI cho rằng Việt Nam cần cải thiện thủ tục hành chính (70%) và phát triển cơ sở hạ tầng (53%) nhằm tăng khả năng thu hút FDI. Trong khi đó, các ưu đãi về thuế suất chỉ chiếm 28%, cho thấy rằng ưu đãi thuế không phải là ưu tiên quan trọng nhất trong việc thu hút dòng vốn ngoại (biểu đồ 1).

Biểu đồ 2 cũng cho thấy việc thay đổi mức thuế TNDN dành cho các doanh nghiệp FDI không có tác động đáng kể đến vốn FDI thực hiện của Việt Nam. Thậm chí giai đoạn 2004, khi thuế TNDN dành cho các doanh nghiệp FDI tăng từ 25% lên 28%, vốn FDI thực hiện còn có xu hướng tăng mạnh, trong khi từ năm 2009, thuế TNDN giảm, thì FDI thực hiện có xu hướng đi ngang trong năm năm tiếp theo.

Thứ hai, cần cải cách triệt để, đồng bộ và hiệu quả môi trường đầu tư nhằm giữ chân các doanh nghiệp FDI cũng như thu hút thêm dòng vốn đầu tư nước ngoài. Các cải cách có thể kể đến như (i) tinh giản thủ tục hành chính; (ii) phát triển cơ sở hạ tầng; (iii) tập trung phát triển công nghiệp hỗ trợ; (iv) nâng cao chất lượng nguồn nhân lực…

Bên cạnh đó, Việt Nam cần tích cực tận dụng và phát huy hiệu quả hơn nữa các lợi thế đã có sẵn và được các doanh nghiệp FDI đánh giá rất cao như ổn định chính trị, ổn định kinh tế vĩ mô, kiềm chế lạm phát tốt, thị trường 100 triệu dân, 15 Hiệp định thương mại tự do đã ký và những hiệp định đang chuẩn bị thương lượng và ký kết, với mục tiêu cải thiện môi trường đầu tư và thu hút vốn đầu tư nước ngoài.

Thứ ba, để giảm thiểu các ảnh hưởng tiêu cực trong ngắn hạn khi vừa áp dụng thuế tối thiểu toàn cầu, cũng như tăng cường niềm tin của nhà đầu tư nước ngoài, Việt Nam cần tích cực đối thoại và lấy ý kiến các doanh nghiệp FDI bị ảnh hưởng bởi thuế tối thiểu toàn cầu nhằm kịp thời đưa ra các chính sách ưu đãi phù hợp trên tinh thần “lợi ích hài hòa, rủi ro chia sẻ” như Chính phủ Việt Nam cam kết, tạo sự đồng thuận và tránh những rủi ro kiện tụng về pháp lý do thay đổi chính sách, không còn đúng thỏa thuận thu hút đầu tư ban đầu.

Các nước lớn luôn có lợi thế của họ trong việc áp đặt các chính sách định hướng hoạt động toàn cầu. Do đó, nếu chỉ đơn giản dựa vào các lợi thế liên quan đến yếu tố “rẻ và miễn phí” thì chúng ta sẽ mãi mắc kẹt trong cái bẫy kinh tế phụ thuộc. Chỉ có phát triển bằng nội lực với tiềm năng quốc gia thì mới có thể tạo ra các động lực phát triển bền vững.

Theo Nguyễn Nhật Minh (HVNH) và Lê Hoài Ân (CFA) – Báo Kinh tế Sài Gòn

Điện thoại: 0909.140.866

Email: info@irrmanagement.com.vn