Các cổ phiếu ngân hàng tiếp tục thăng hoa trên thị trường chứng khoán sau những báo cáo ghi nhận lãi lớn. Theo Công ty Chứng khoán VNDirect, lợi nhuận ngân hàng trong quý I vừa qua tăng mạnh đến 80,6% so với cùng kỳ, nhờ chi phí huy động thấp hơn, đóng góp tới 36,3 điểm phần trăm vào tăng trưởng lợi nhuận chung của thị trường.

Tín dụng "đi lạc"

Dù vậy, sẽ chưa đủ nếu chỉ thống kê trên khía cạnh lợi nhuận mà quên đi các yếu tố khác. Trong những câu chuyện trao đổi bên lề với các lãnh đạo ngân hàng và nhiều chuyên gia, ngành ngân hàng vẫn đối diện với những khó khăn riêng.

Vì thế, mới đây, Ngân hàng Nhà nước đã phát đi công văn cảnh báo các tổ chức tín dụng về nguy cơ hiện hữu của ngành, đó là chất lượng tín dụng nhìn chung đang suy giảm. Ngoài dòng chảy tín dụng “đi lạc” nhiều hơn vào lĩnh vực không được khuyến khích như bất động sản hay chứng khoán, rủi ro được cảnh báo là các khoản nợ xấu, khoản lãi và phí dự thu đang tăng mạnh.

Theo đó, cơ quan quản lý các tổ chức tín dụng đánh giá rằng các khoản lãi phải thu từ hoạt động tín dụng đã tăng mạnh so với cuối năm 2019, dẫn đến việc chưa phản ánh thực chất kết quả kinh doanh của ngành. Đáng chú ý hơn là nhận định một số tổ chức tín dụng chưa quyết liệt trong công tác thu hồi tối đa nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro đưa ra theo dõi ngoại bảng.

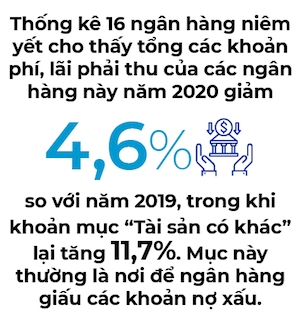

Thống kê 16 ngân hàng niêm yết trên thị trường cho thấy tổng các khoản phí, lãi phải thu của các ngân hàng này trong năm 2020 giảm 4,6% so với năm 2019, trong khi mục “Tài sản có khác” lại tăng 11,7%. Mục này thường là nơi để các ngân hàng giấu các khoản nợ xấu.

Trong bối cảnh này, nợ xấu vẫn tiếp tục tăng khi nợ xấu nội bảng có xu hướng tăng so với cuối năm 2019. Nợ xấu cấp tín dụng đối với khách hàng lớn (doanh nghiệp có tổng mức cấp tín dụng từ 500 tỉ đồng trở lên) cũng tăng so với cuối năm 2019, chưa kể đến tỉ lệ nợ xấu của một số công ty tài chính tiêu dùng ở mức cao và tăng mạnh.

Nợ xấu tăng đáng kể trong bối cảnh dịch COVID-19 bùng phát, nhưng theo các chuyên gia, ngành ngân hàng vẫn đang được hưởng lợi nhờ chính sách. Không chỉ chi phí vốn thấp hơn trước vì lãi suất huy động thấp hơn, mà còn nhờ vào Thông tư 03 ban hành năm 2021 sửa đổi Thông tư 01 ban hành năm 2020, về việc xử lý nợ xấu vì COVID-19.

Theo đánh giá của Công ty Chứng khoán SSI, Thông tư này cho phép các ngân hàng phân bổ chi phí trích lập dự phòng trong vòng 3 năm, thay vì trích lập luôn sau khi tái cơ cấu. Nhờ đó, khoảng 355.000 tỉ đồng dư nợ tái cơ cấu tại ngày 25.12.2020 (tương đương 3,7% tổng dư nợ) sẽ giãn áp lực dự phòng và tỉ lệ nợ xấu cho cả giai đoạn 2021-2024.

Nâng cấp độ đệm dự phòng

Dù vậy, ngoài lợi thế này thì ngành ngân hàng cũng đối mặt với những rủi ro khác. Theo báo cáo “Bảng cân đối kế toán của các ngân hàng nói lên điều gì?” của HSBC, các khoản nợ hộ gia đình ở Việt Nam đang là một mối lo ngại lớn.

Theo thống kê của HSBC dựa trên 4 ngân hàng lớn là Vietcombank, BIDV, VietinBank và Agribank (chiếm khoảng một nửa thị phần tín dụng), danh mục cho vay hộ gia đình đã tăng từ mức 28% (năm 2013) lên 46% tổng dư nợ (năm 2020), tương đương tăng từ 25% GDP lên mức 61% GDP trong cùng kỳ.

Theo HSBC, dù chưa rõ chi tiết dư nợ, nhưng tỉ lệ hơn 50% là một mức cao so với thị trường mới nổi như Việt Nam, theo các tính toán trước đó của IMF. Do đó, HSBC đánh giá rằng đòn bẩy tiêu dùng tăng cao có thể kéo giảm chi tiêu của người tiêu dùng trong tương lai, đặc biệt khi thị trường lao động bị ảnh hưởng nghiêm trọng bởi đại dịch COVID-19.

Thách thức này có thể còn lớn hơn rất nhiều các báo cáo lạc quan hiện nay khi phần lớn thị trường lao động của Việt Nam vẫn tập trung ở khu vực phi chính thức. Các lĩnh vực như sản xuất đồ nội thất, dịch vụ nhà hàng, giải trí... cũng chịu ảnh hưởng nghiêm trọng bởi đại dịch nhưng khả năng tiếp cận đến mạng lưới an sinh xã hội của người dân làm việc trong các lĩnh vực này lại rất thấp.

Trên thực tế, không chỉ có HSBC nhắc đến nợ xấu trong các khoản vay hộ gia đình (bao gồm cả các khoản vay thế chấp chứ không chỉ là vay tiêu dùng tín chấp). Báo cáo của Ngân hàng Nhà nước cũng khẳng định danh mục bán lẻ cũng có phần rủi ro khi chất lượng tín dụng nhìn chung đi xuống. “Chất lượng tín dụng đối với lĩnh vực bất động sản, tín dụng phục vụ nhu cầu đời sống và dư nợ tín dụng qua thẻ tín dụng suy giảm mạnh so với cuối năm 2019”, công văn của Ngân hàng Nhà nước khuyến cáo.

Một rủi ro khác cũng được nhóm nghiên cứu của HSBC nhắc đến, đó là rủi ro về kỳ hạn trả nợ trong danh mục cho vay của các ngân hàng thuộc nhóm Big 4 nói trên, khi có đến gần 60% các khoản nợ là có kỳ hạn dưới 1 năm. Mặc dù chất lượng nợ theo báo cáo cũng ở mức tốt (tỉ lệ nợ xấu nội bảng chỉ tăng nhẹ), nhưng các ngân hàng cũng cần lưu ý đến rủi ro nợ xấu có hệ thống và khả năng thu hồi nợ trong năm nay.

Những rủi ro về nợ xấu thêm lần nữa tạo áp lực cho việc nâng cấp các bộ đệm dự phòng cho ngân hàng, đó là vốn điều lệ. “Khu vực ngân hàng Việt Nam luôn chịu áp lực tăng vốn, do nền vốn còn mỏng trong khi tín dụng, đầu tư tăng khá cao và nguy cơ nợ xấu có thể tăng”, Tiến sĩ Cấn Văn Lực, chuyên gia tài chính ngân hàng, chia sẻ.

Theo chuyên gia này, ngành ngân hàng hiện phải đối mặt với những con số tăng trưởng tín dụng đến 14% trong 10 năm qua và áp lực nợ xấu có thể tăng (lên mức 2,5-3% vào cuối năm 2021), cùng với đó là trách nhiệm trích lập dự phòng rủi ro tăng thêm trong 3 năm tiếp theo theo Thông tư 03.

Trên thực tế, các ngân hàng trong 2 năm gần đây đã liên tục tăng vốn. Trong năm ngoái, thống kê cho thấy có 13/28 ngân hàng đã tăng vốn điều lệ thành công. Trong năm nay, xu thế này còn tiếp diễn mạnh mẽ hơn, đặc biệt là nhờ thị trường chứng khoán diễn biến thuận lợi từ đầu năm đến nay.

Thống kê sơ bộ cho thấy có đến khoảng 100.000 tỉ đồng vốn điều lệ dự kiến tăng thêm trong năm nay. Các ngân hàng Việt Nam cần tiếp tục được bơm vốn để đẩy nhanh việc áp dụng các yêu cầu của Basel II, vốn đã bị trì hoãn từ năm 2020 đến đầu năm 2023. “Mặc dù tốc độ tăng trưởng kinh tế mạnh mẽ có thể ngăn chặn sự suy giảm nghiêm trọng về sức khỏe của khu vực ngân hàng, nhưng chúng tôi tin rằng đây là thời điểm để các ngân hàng khôi phục cải cách và xây bộ đệm vốn mạnh mẽ trước những rủi ro tiềm ẩn”, báo cáo HSBC nhận định.

Theo Nhịp cầu đầu tư

Điện thoại: 0909.140.866

Email: info@irrmanagement.com.vn